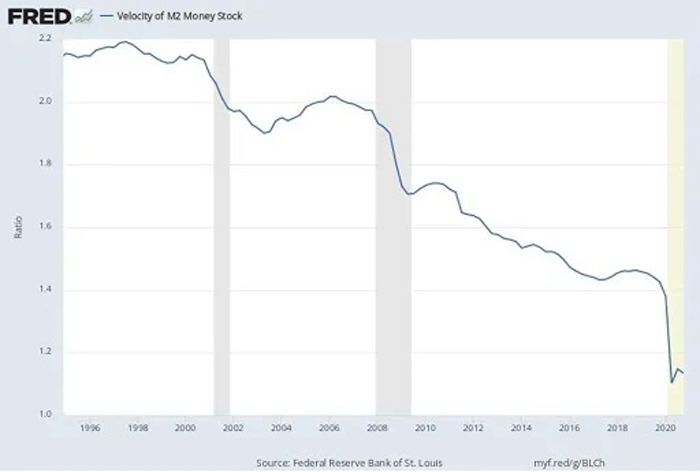

سرعت گردش پول، یعنی تعداد دفعاتی که هر واحد پولی در دورهی زمانی معینی خرج میشود، بهزعم برخی اقتصاددانان بهدلیل «کمبود دارایی امن» در طول دَهها سال کاهش یافته است. براساس گزارش بیتکوین مگزین، دلایل فراوانی ازجمله پیرشدن جمعیت در اقتصادهای پیشرفته و بیاعتمادی به نهادهای دولتی در اقتصادهای نوظهور در کمبود دارایی امن تأثیرگذار هستند.

کمبود دارایی امن را بهسادگی میتوان توصیف کرد: مفهوم این شاخص همگامنبودن تقاضا برای داراییهای امن (پول نقد و اوراق قرضهی دولتی) با رشد دارایی کلی است؛ درنتیجه برای دَهها سال، تقاضا برای داراییهای یادشده با ایجاد دام نقدینگی سبب کاهش نرخ بهرهی جهانی شده است (نمودار زیر را مشاهده کنید). دام نقدینگی یعنی شرایطی که در آن،بهدلیل نزدیکبودن بازده اوراق قرضهی دولتی و وجوه نقد، بیشتر افراد ترجیج میدهد پول نقد ذخیره کنند. این بدانمعنی است که با ایجاد پول در بانکهای مرکزی، بیشتر آن در ترازنامههای خصوصی (بانکی و سازمانی و شخصی) محصور میشود تا تقاضا برای داراییهای نقد را تأمین کند. نبود توانایی در نهادهای دولتی برای ایجاد میزان کافی از دارایی امن، روی سرعت گردش پول، رشد آهستهی اقتصاد در منطقهی یورو و ژاپن و کمبود ساختاری نیروی کار در ایالات متحده تأثیرگذار بوده است.

بااینحال، اگر تقاضای یادشده برای پسانداز دارایی را چیزی جز اوراق قرضهی دولتی یا ارز تأمین کند، چه اتفاقی رخ میدهد؟ جایگزین موارد یادشده برای پاسخگویی به تقاضا بیت کوین است. دیوید آندوفاتو، از بانک مرکزی فدرال سنتلوئیس، در پستی وبلاگی با عنوان «آیا بیتکوین دارایی امنی است؟» توضیح داده است که بیتکوین میتواند دارایی امن بزرگ جدیدی در دنیا باشد. حداقل بهنظر میرسد این رمزارز تمام خصوصیات موردنیاز در دارایی امن را داشته باشد. درادامهی مطلب آندوفاتو، برخی از خصوصیات بیتکوین شامل سیاست پولی ساده و عرضهی ثابت این دارایی، با دلالت بر توانایی رمزارز مذکور در ایفای نقش دارایی امن شرح داده شده است.

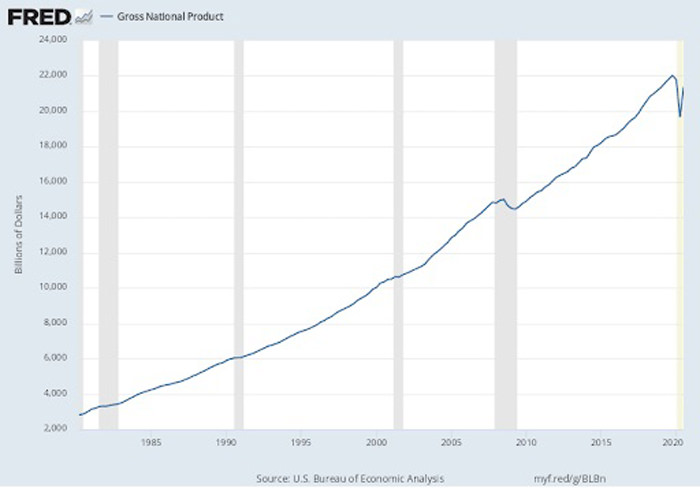

بیتکوین بهوضوح هنوز به این مرحله نرسیده و تبدیل آن به دارایی امن هدفی مدتدار است؛ اما اگر بیست سال بعد را در نظر بگیریم و فرض کنیم ارزش بازار بیتکوین به کمال رسیده و بیشتر از بیستتریلیون دلار است، احتمالا نواسانهای آن تثبیت خواهد شد؛ زیرا خریدوفروش مجموعا میلیاردها دلار از این ارز دیجیتال در هر روز نمیتواند قیمت آن را کاهش یا افزایش دهد. در چنین وضعیتی، میتوان انتظار داشت که بیتکوین بهعنوان دارایی امن، نرخ تولید ناخالص داخلی اسمی را بهطورمیانگین ۴ تا ۶ درصد در سال افزایش دهد (نمودار زیر را مشاهده کنید).

با افزایش تعداد و قیمت کالاها و خدمات در سطحی جهانی، پس از چندین دوره نصفشدن پاداش حاصل از استخراج بیتکوین، عرضهی بیتکوینهای جدید درمجموع بهسختی افزایش مییابد. صورت کسر یعنی تعداد و قیمت کالاها افزایش مییابد و مخرج کسر، یعنی تعداد بیتکوین ثابت میماند. چنین حالتی برای معاملهگران رمزارز کسلکننده است؛ اما ثبات قیمت بیت کوین آن را بهعنوان دارایی امن ایدئال جلوه میدهد.

پرسش بیپاسخ این است که بیتکوین مشکل یادشده را چگونه حل میکند؟ اساسا میتوان اینگونه استدلال کرد که باید نوعی انحصار دوگانهی ارز وجود داشته باشد. بیتکوین بهطورمؤثری میتواند تقاضاها برای پسانداز بلندمدت را جذب کند و هنوز میتوان از ارز فیات (اسکناس بدون پشتوانه) برای هزینههای روزمره استفاده کرد. نکتهی مهم در چنین استدلالی این است که اقتصاد جهانی دیگر به داراییهای امنی که دولتها تولید میکنند، آنچنان وابسته نخواهد بود. باتوجهبه اینکه بیتکوین همچون اوراق قرضهی دولتی و سپردههای بانکی مبتنیبر وام نیست، با نرخهای بهرهای محدود نشده است که به حد پایین صفر (ZLB) منجر میشوند. ZLB مسئلهی اقتصاد کلانی است که وقتی نرخ بهرهی اسمی کوتاهمدت صفر یا نزدیک به صفر است، باعث ایجاد دام نقدینگی میشود و ظرفیت بانک مرکزی برای تحریک رشد اقتصادی را محدود میکند.

هرگونه افزایش تقاضا برای بیتکوین با بیشترشدن متناظر قیمت این رمزارز روبهرو میشود. البته موارد یادشده بدانمعنا نیست که سپردههای بانکی وجود نخواهند داشت یا دولتها بهره صادر نخواهند کرد. هر دو مورد برقرار خواهند بود؛ اما نیاز خواهد بود میزان و ساختار دورهای آنها دسترسیپذیری دارایی امنِ بهشدت نقد و غیردولتی و ایمن دیگر، یعنی بیتکوین را بازتاب دهد. ساختار دورهای نرخهای بهره اساسا رابطهی بین نرخ بهره یا بازده اوراق قرضه و دورهها و سررسیدهای مختلف و منعکسکنندهی انتظارات فعالان بازار دربارهی تغییرات نرخ بهره در آینده و ارزیابی آنها از شرایط سیاستهای پولی است.

اشخاصی که معتقدند روزی بیتکوین همهجا برای پرداخت هزینهها استفاده خواهد شد، این حقیقت را نادیده میگیرند که خصوصیات رمزارز یادشده باعث ایدئالشدن آن بهعنوان راهکاری برای ذخیره و نگهداری دارایی میشود. وقتی میتوان از ارز فیات استفاده کرد، چرا باید بیتکوین خرج کرد؟ برخی افراد ادعا میکنند این تئوری انحصار دوگانهی ارز بسیار دورازذهن است؛ بااینحال، نگارندهی مطلب اعتقاد دارد انحصار دوگانهی ارز درحالحاضر نیز در سراسر جهان وجود دارد.

با سفر به کشورهای جهان سوم افرادی را پیدا خواهید کرد که برای پرداخت هزینههایشان، خواهان دریافت دلار آمریکا هستند؛ اما با نگهداری و ذخیرهی آن، واحد پول محلی را خرج میکنند. آنها برای حفظ ارزش ارزهای محلی کشورشان به نهادهای دولتی اعتمادی ندارد. غیرمنطقی نیست تصور کنیم بیتکوین در سراسر جهان ازجمله ایالات متحده بتواند چنین نقشی را ایفا کند. باتوجهبه اینکه بیتکوین بهعنوان وسیلهای برای حفظ پسانداز جایگزین ارز فیات و قروض دولتی میشود، بانکهای مرکزی در سطح جهان برای تأمین تقاضا برای پساندازهای نقد نیاز کمتری به ارز فیات خواهند داشت و مسئلهی چنددُهسالهی کاهش سرعت گردش پول بهصورت بالقوهای حل میشود (نمودار زیر را مشاهده کنید).

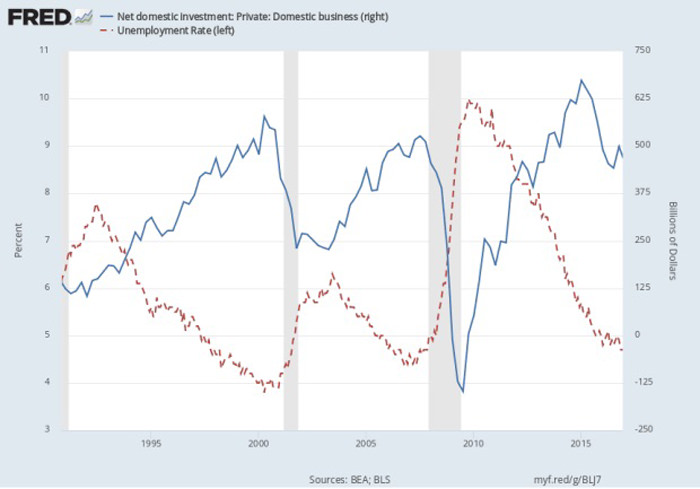

با شتابگرفتن دوبارهی سرعت گردش پول درآمدها بیشتر میشود؛ زیرا پولی که فردی صرف میکند، درآمد شخص دیگر است. همچنین، با افزایش درآمدها و زیر فشار قرارگرفتن بازارهای نیروی کار، انگیزهی کسبوکارها برای سرمایهگذاری در محصولات و خدمات جدید و افزایش بهرهوری کارکنان فعلی افزایش مییابد. سرمایهگذاریهای تجاری با افزایش نوسانهای چرخهی اقتصادی سازگار هستند؛ درنتیجه، هنگامیکه اقتصاد با ظرفیت واقعی خودش گردش میکند، سرمایهگذاریهای تجاری نیز افزایش مییابند و با کاهش بیکاری سرمایهگذاری افزایش مییابد. سرمایهگذاریهای تجاری به داراییهایی اشاره میکند که به امید ایجاد ثروت در آینده خریده شدهاند. بهطورخلاصه، وقتی چرخهی بیعیبونقص پول دوباره جریان یابد، میتوان رفاه را گستردهتر احساس کرد.

بهمنظور شفافیت، این تصویر ایدئال فاصلهی زیادی از واقعیت دارد؛ اما شرایط حالحاضر تنها نشانگر آغاز راه است؛ زیرا تعداد کمی از شرکتها و افراد تصمیم گرفتهاند پساندازهای نقدشان را با بیتکوین جایگزین کنند؛ البته غیرمنطقی نیست تصور کنیم چنین روندی ادامه مییابد. پیامد گسترش استفاده از بیتکوین برای بانکهای مرکزی این است که ارز فیات هنگام تولید سریعتر خرج میشود و سیاستهای پولی مؤثرتری ایجاد میکند. انحصار دوگانهی ارز تهدیدی برای قدرت دولتها محسوب نمیشود. دولتها هنوزهم میتوانند برای دسترسی به اهدافشان (تأمین هزینههای دفاعی، زیرساختها، شبکههای امنیت اجتماعی و…) درصورت نیاز ارز فیات قرض و آن را در اقتصاد خرج کنند.

سؤال آخر این است که چرا کسی دربارهی این آیندهی بالقوهی روشن مطلبی نمینویسد؟ تصور میشود بیشتر فعالان حوزهی بیتکوین چیزی دربارهی اقتصاد پولی و کمبود دارایی امن نمیدانند و اکثر افراد حاضر در دانشگاهها از بحث دربارهی موضوع دیوانهکنندهی بیتکوین بیزار هستند.

مقالههای مرتبط:

شاید اقتصاددانان اتریشی مخالف چنین دیدگاهی باشند که بیتکوین تمامی اَشکال پول را از بین خواهد برد و نظریهپردازان نوین پولی ادعا کنند که تنها دولت میتواند برای ارزها ارزش ایجاد کند. چهبسا ممکن است اقتصاددانان معمولی نیز در این زمینه اختلافنظر داشته باشند که آیا کمبود دارایی امن مشکل کنونی اقتصاد است یا نشانهای از آن. جدا از چنین احتمالاتی، هدف از ارائهی این مقاله بازکردن بحث در حوزهی یادشده است.

مسلما بررسی تأثیر گسترش استفاده از بیتکوین پیچیده خواهد بود و در این مقاله، تنها خیلی ساده بیان شده است. بااینحال، امید میرود بهمرورزمان، اقتصاددانان بیشتری پیامدهای گستردهی اقتصادی آن را جدیتر دنبال کنند.

***

این مقاله حاوی توصیه یا پیشنهاد اقتصادی زومیت نیست. خطر ازدستدادن سرمایه در هر سرمایهگذاری وجود دارد و سرمایهگذار باید پس از مطالعه و تحقیق، تصمیم نهایی را خود اتخاذ کند و مسئولیت تبعات آن را بر عهده بگیرد.

قوی ترین طلسمات+قویترین دعا و طلسم+قوی ترین کتاب طلسم و دعانویسی مطالب مذهبی+طلسم سیاهی و طلاق+طلسم احضار محبت معشوق+دانلود کتاب طلسم محبت و طلاق قوی

قوی ترین طلسمات+قویترین دعا و طلسم+قوی ترین کتاب طلسم و دعانویسی مطالب مذهبی+طلسم سیاهی و طلاق+طلسم احضار محبت معشوق+دانلود کتاب طلسم محبت و طلاق قوی